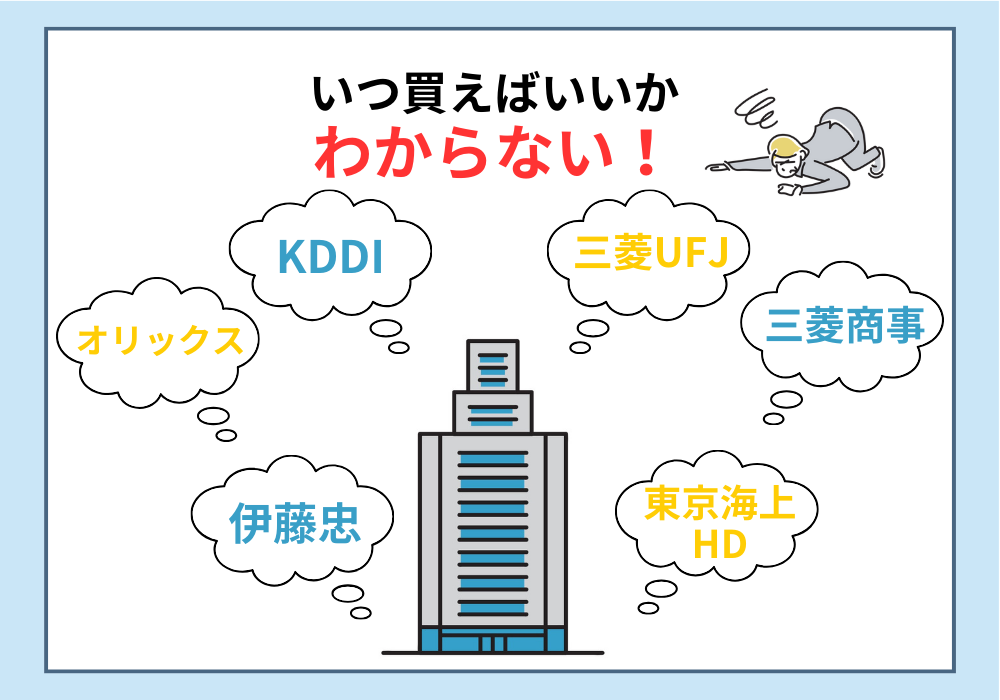

①人気の高配当株はいつ買えばいいの?

A.→株価が下がるまでしっかり待ちましょう

個人投資家に人気の株の特徴は「安定的に利益を生み出していて、その一部を配当金として継続的に株主に還元できる企業」です。

みなさんも人気の高配当株として聞いたことがある企業は、まさにこの条件に当てはまっています。

- 銀行

- 保険

- 商社

- 通信

これらの企業は参入障壁が高いビジネスという特徴があります。

大型株は業績やビジネスモデルが安定しており、資金力も稼ぐ力もあるので業績が悪化したとしても立て直す力が強く倒産リスクは低いと考えられます。

そのため個人投資家だけでなく海外の投資家からも人気が高くなっています。

DMでもこれらの人気株をいつ買えばいいのかという質問をいただきます。

特に今は日本株が好調なので、投資対象が少なくなっています。

こういった相場の時には無理をして勢いで投資をするのではなく、分析の勉強をしたり投資資金を増やすといった活動を行いましょう。

実際、僕たちも人気大型株を今は買うつもりが無く、暴落が来た時に買えるように準備をしています。

インスタやYouTubeではこういった人気株を紹介していることが多いですが、それらの株は「日経平均が30%下落」とか「〇〇ショック」というニュースが流れた時に買うくらいのイメージで大丈夫です。

最近でいうとまさにコロナショックが大型株を買うチャンスになっていましたね。

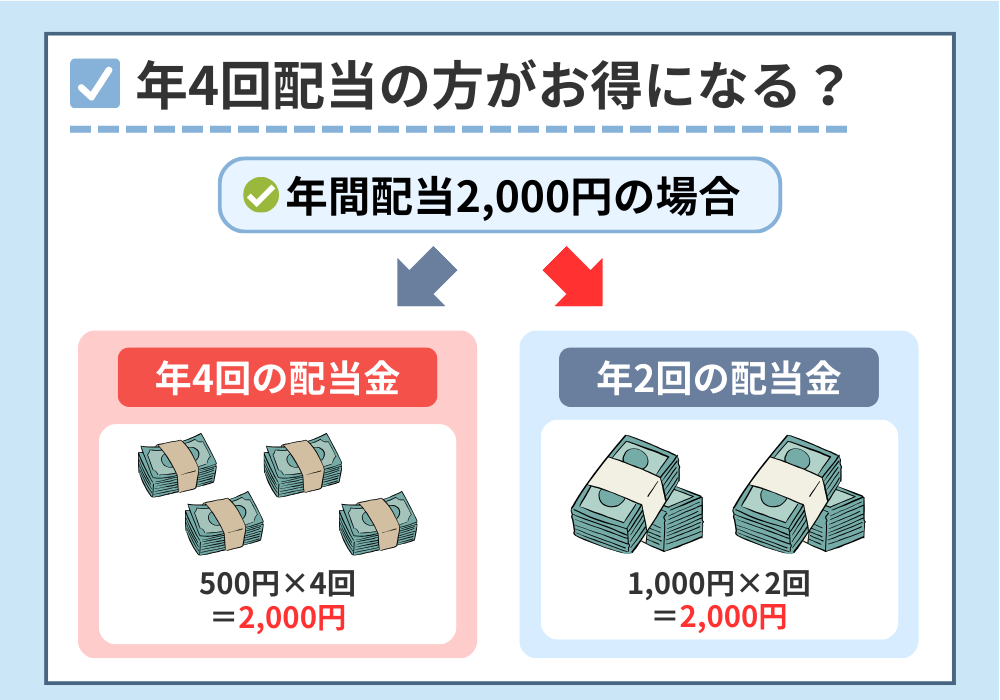

②年4回配当が貰える会社の方がお得?

A.→配当回数の多寡によって貰える配当金は変わりません

日本株の配当金は年2回貰える会社が多いですが、中には年4回の配当金が貰える会社もあります。

個別株では構造計画やあおぞら銀行、コムチュアなどですね。

また先ほど紹介した日経高配当50ETFも年4回の配当金が貰えます。

一見すると、配当回数の多い方がもらえる配当金も増えるように感じます。

ですが、年間配当金を2回に分けて配っているか、4回に分けて配っているかの違いなので受け取れる配当金の総額は変わりません。

そのため配当回数が多いから投資するということはオススメしません。

大切なのは銘柄分析をして長期的に配当を維持してくれる会社に投資をすることです。

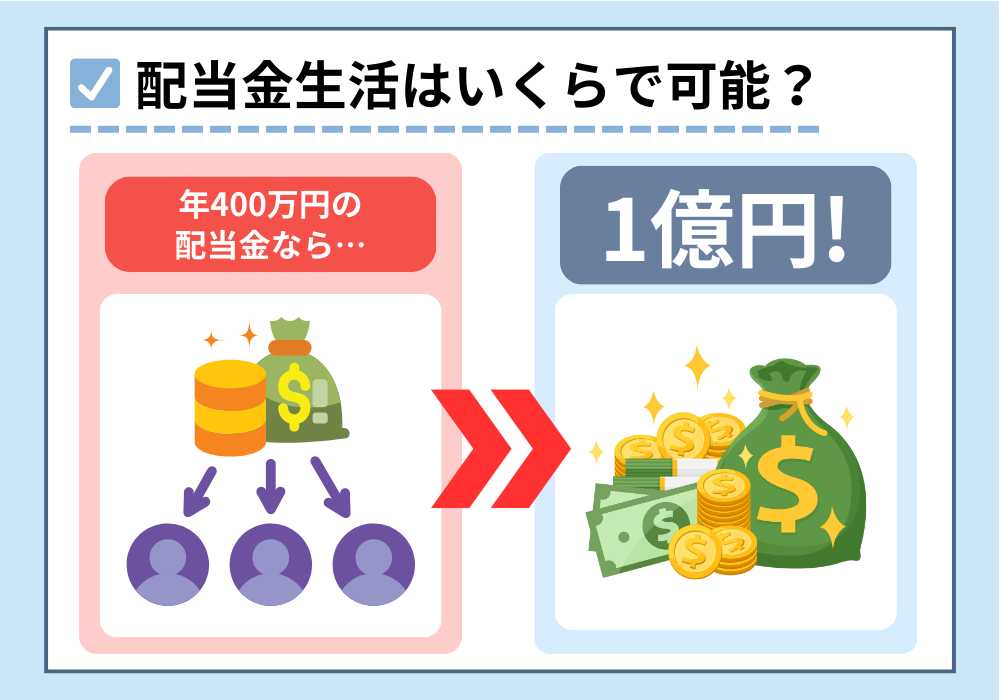

③配当金生活にはいくら必要?

A.→年400万の配当金を目指すなら約1億円

配当金だけで生活しようとするとかなりの投資額が必要になります。

配当利回り4%で計算をしても1億円が必要です。

実際には長期投資で高配当株に投資していくので増配や値上がり益も考えると、もう少し低い投資額で達成できるかと思います。

「そんな大金投資できないよ」と思う方も多いと思います。(私も難しいなと感じます笑)

ですが、生活費の一部を配当金で受け取れるのであれば現実的な投資額になります。

こちらは受け取る配当金の早見表です。

月1万円の配当金であれば300万~400万で達成できます。

毎月、お小遣いが1万円増えると考えると大きな金額ですよね。

さらに1000万円を高配当株で運用できると、毎月3万円の配当金がもらえます。

これは毎年沖縄旅行に無料で行ける金額です。

配当金だけで生活をしようとすると難しく思えますが、毎月使えるお金を増やしていくのであれば高配当株投資で達成していくことができます。

売り時の基準は?

A.→高配当株はインデックス投資と違い売却することは基本的にありません。

高配当株の利益は配当金という形で受け取るので、株を売却せずに死ぬまで保有するのが基本戦略です。

もちろん例外として企業の不祥事や配当方針の大幅な変更、お金が必要になった時などは売却を検討してもいいでしょう。

含み益が出てきた高配当株を売りたくなる気持ちはわかりますが、当初の投資計画が配当金を狙った投資であれば売却をせずに長期保有した方がいいでしょう。

特定口座の高配当株はどうすればいい?

A.→投資戦略次第で変わる。

特定口座からの移行は投資のスタイルや投資期間によって戦略が変わります。

なので、まずは“非課税枠を何年で埋めれるか”を軸に考えてみましょう。

今後数年~数十年の間に、新NISA枠を埋め切れない人は特定口座の銘柄を移行するほうが合理的になります。

これは特定口座の株を移行しない限り非課税枠を埋めきれないからです。

なので、特定口座にある株を売って新NISA口座に移し替えることで、枠を埋めにいくということになります。

もし、特定口座に含み益がある銘柄を移行する場合は売却して税金を払うことになりますが、長期的な値上がりを前提とするならば、将来的には新NISA口座の非課税メリットの方が大きくなるので問題ありません。

※損益通算を活用すれば、税負担を軽減したうえで「特定口座→新NISA口座への乗り換え」が可能になるので効果的です。

一方で今後数十年以内で非課税枠を使い切れそうない人や、毎年非課税枠の上限まで投資できそうな人は無理に移行をしなくても大丈夫です。

例えば、25歳の人が毎月5万円を成長投資枠で投資をしていくと45歳で非課税枠を使い切る計算になります。

この場合、45歳以降も投資を続けると考えられるので非課税枠を使い切った後は特定口座で投資をしてくことになります。

そのため、無理に今特定口座で保有している株を新NISAに移行しなくても良いということになります。

一方で、現在50歳の方で月5万円を投資すると成長投資枠を使い切る時には75歳になっています。

65歳以降は投資を継続するというよりも資産の取り崩し期になるので追加投資を積極的には行いません。

なので、すでに保有している特定口座の株を早めに非課税枠に移行したほうがいいと考えられます。

配当金にも税金がかかる?

A.→特定口座で購入した株の場合約20%の税金が徴収されます。

新NISAで高配当株を購入した場合、配当金はすべて非課税で受け取ることができます。

※日本株に限ります。

確定申告は必要?

A.→新NISAで投資してる株は非課税になるので確定申告は不要です。

また、特定口座の場合でも源泉徴収ありであれば不要です。

この設定の場合、配当金は自動で税金が計算されています。