- 高配当株投資って何?

- インデックス投資との違いは?

- 高配当株のメリット・デメリットは?

配当で人生に“もう1本の収入の柱”を

ジンペイ

ジンペイ「毎月、何もしなくてもお金が入ってきたらなぁ…」

そう思ったことはありませんか?

高配当株投資は、そんな願いを現実に近づける投資手法です。

ただし、「利回りが高ければOK」という単純な話ではありません。

銘柄の選び方や管理方法を間違えると、減配や株価下落のリスクもあります。

この記事では、 ゼロから高配当株で月5万円の配当を目指す方法をステップ形式で解説していきます。

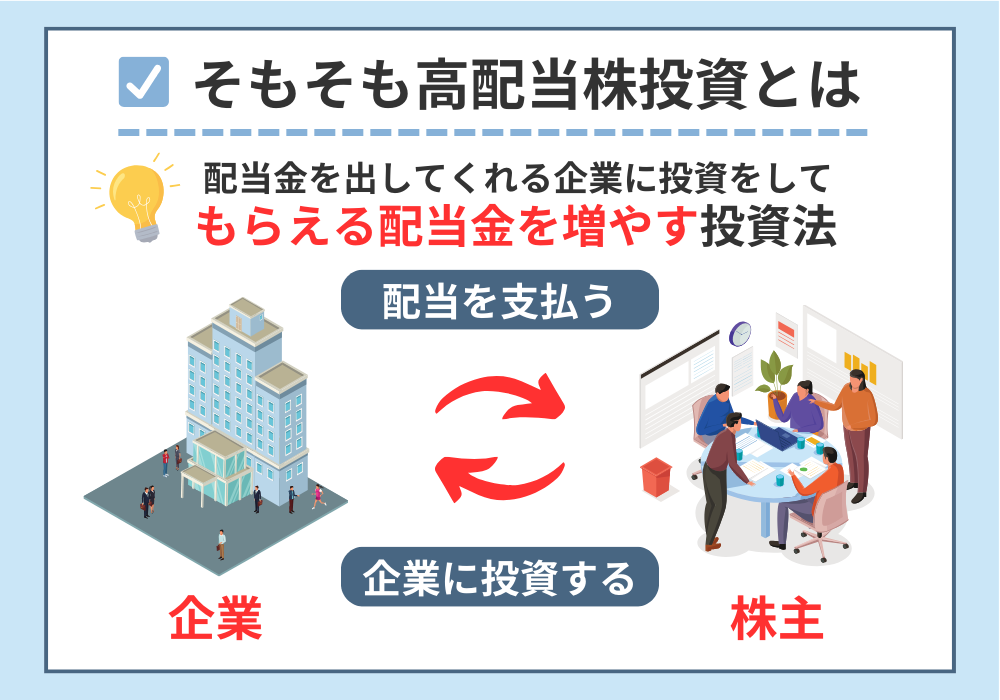

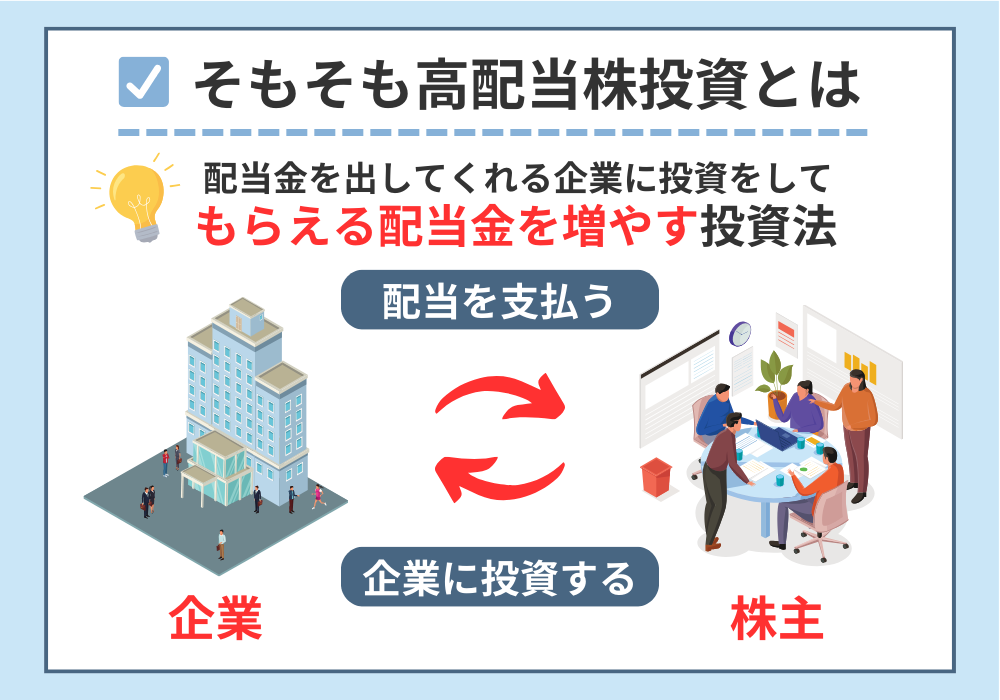

STEP 1|高配当投資ってなに?

STEP 1|高配当投資ってなに?

最近インデックス投資ってよく聞くけど、高配当株とは何が違うの?

それ、めちゃくちゃ良い視点!

実はこの2つ、目的も得られるメリットも全然違うんだよ!

現在、20代・30代を中心にインデックス投資が大ブームとなっています。

新NISAの開始や日経平均の過去最高値更新なども追い風となり、投資に興味を持つ人が急増しています。

インデックス投資は、長期・分散・つみたてを軸に、老後資金や教育資金などの将来必要になるお金を増やしていく投資法です。

積立設定しておけば放置でいいってやつですよね?

そのとおり。一度つみたて設定をすれば、毎日株価をチェックしたり、銘柄を選び直す必要もありません。

なので「初心者でも始めやすい」「万人におすすめできる投資法」としてSNSやテレビでも取り上げられ、人気が広がっているんです。

一方で高配当株投資は、将来の資産を増やすのではなく、今使えるお金=配当金を増やすことを目的とした投資です。

毎年企業から“お小遣い”のようにお金がもらえるんだよ!

配当金とは、企業が利益の一部を株主に分配するお金のことで、高配当株投資では、その配当金を安定的に払い続けてくれる企業に投資します。

代表的な企業としては、NTT・三井住友銀行・三菱商事などがあります。

え、そんな有名企業が配当金くれるんですか?

そうなんです。一度株を買えば、仕事をしている時も、遊んでいる時も、寝ている時でさえ、お金が自動で入ってくる仕組みができあがるんです。

まさに“お金に働いてもらう投資だね!

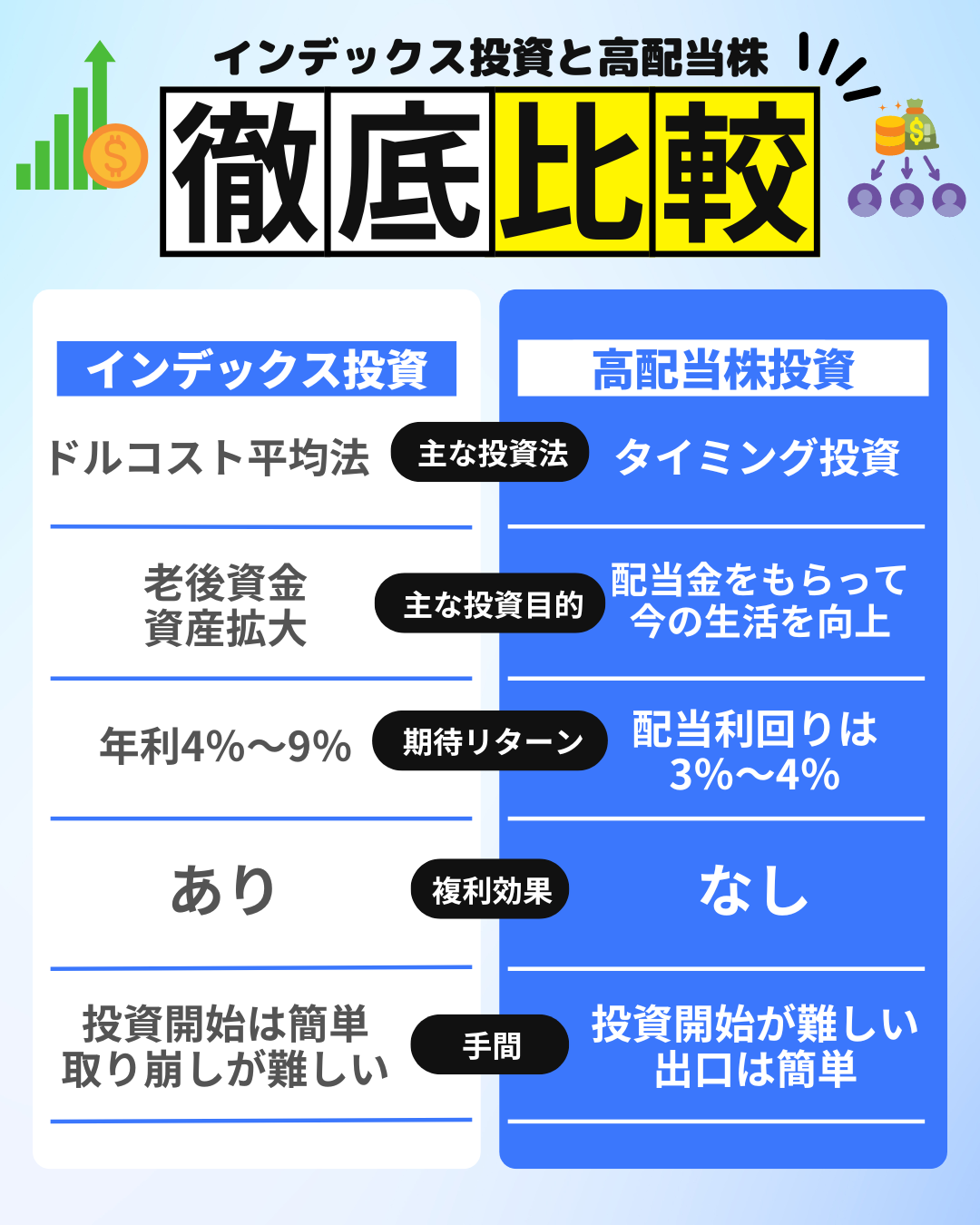

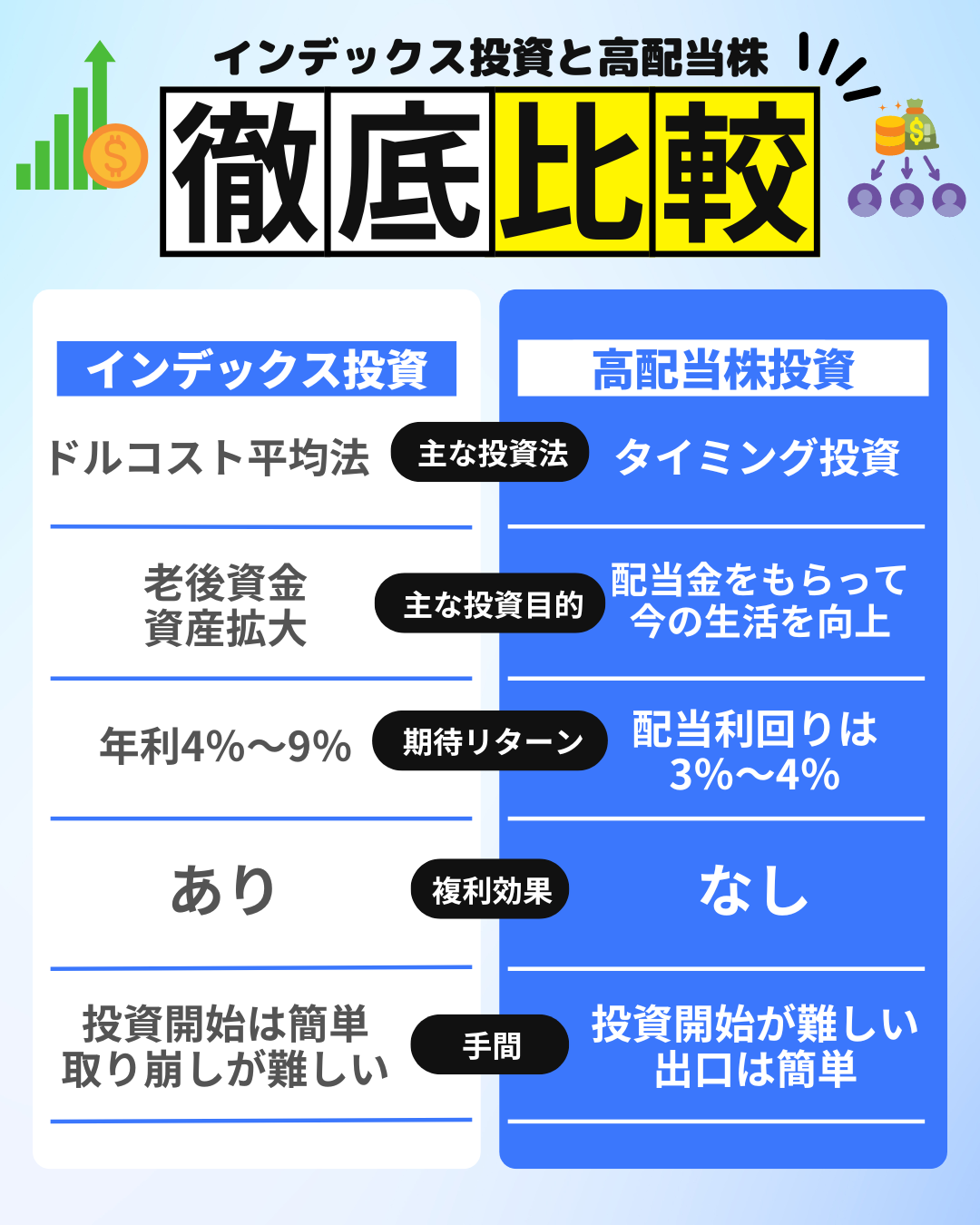

インデックスと高配当の違い

インデックス投資と高配当株投資の違い

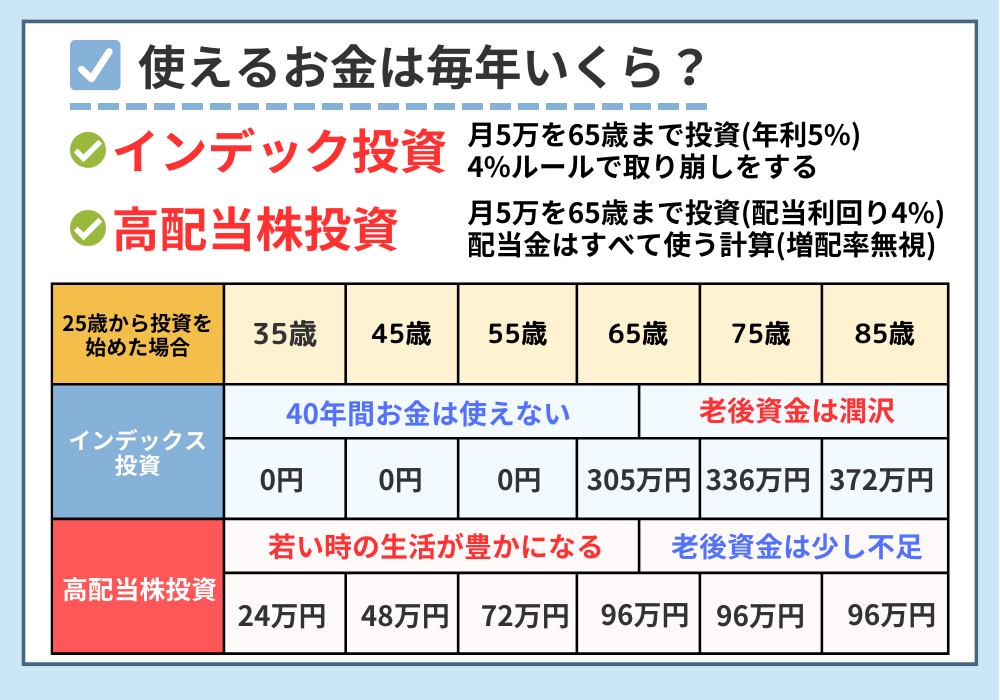

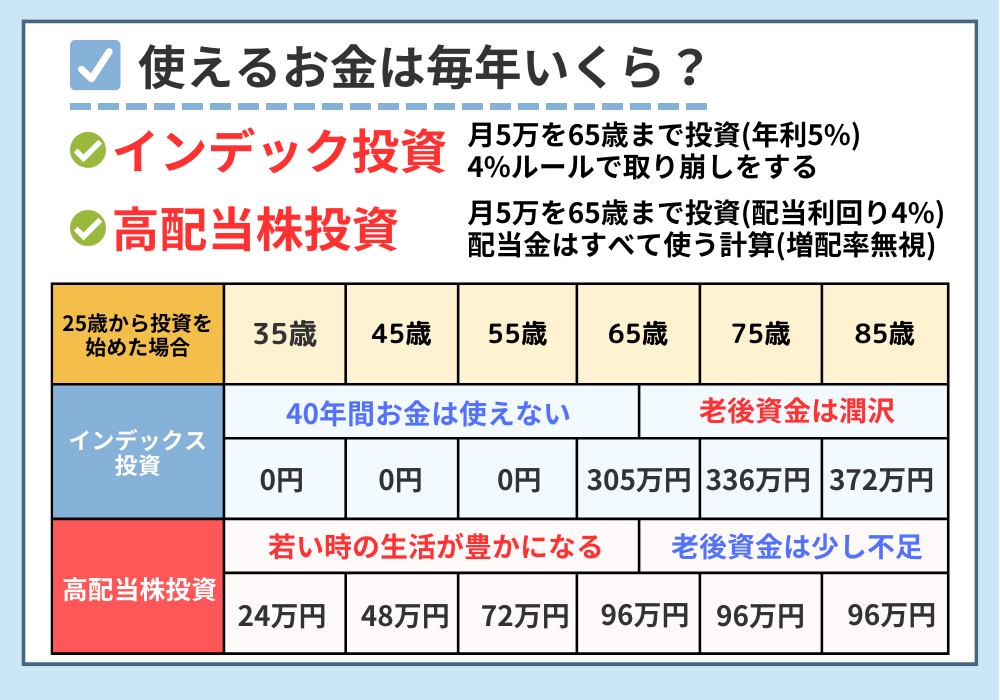

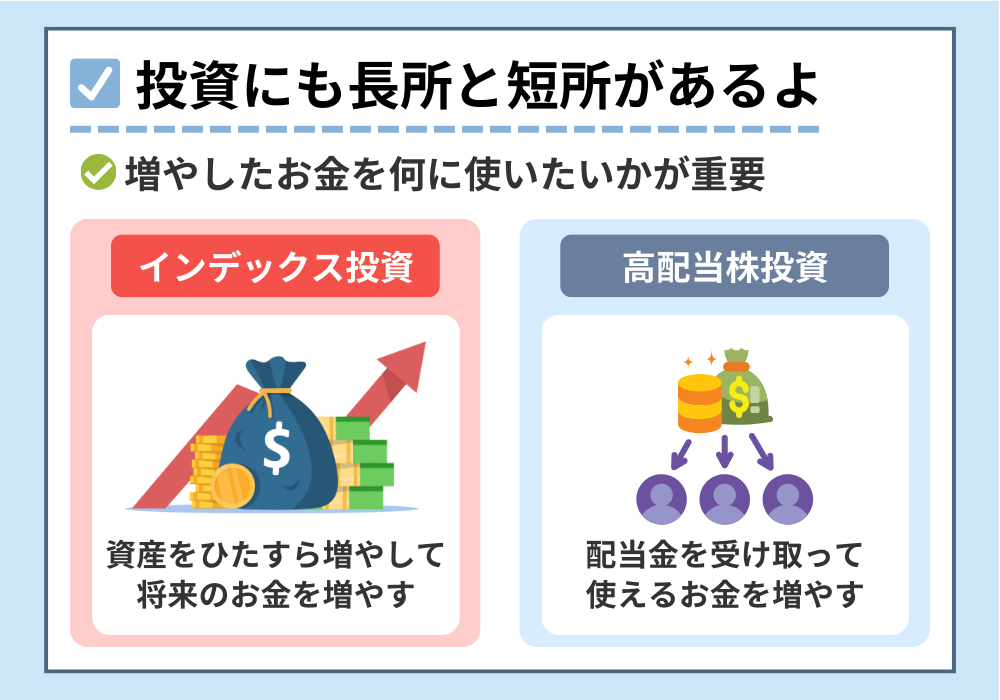

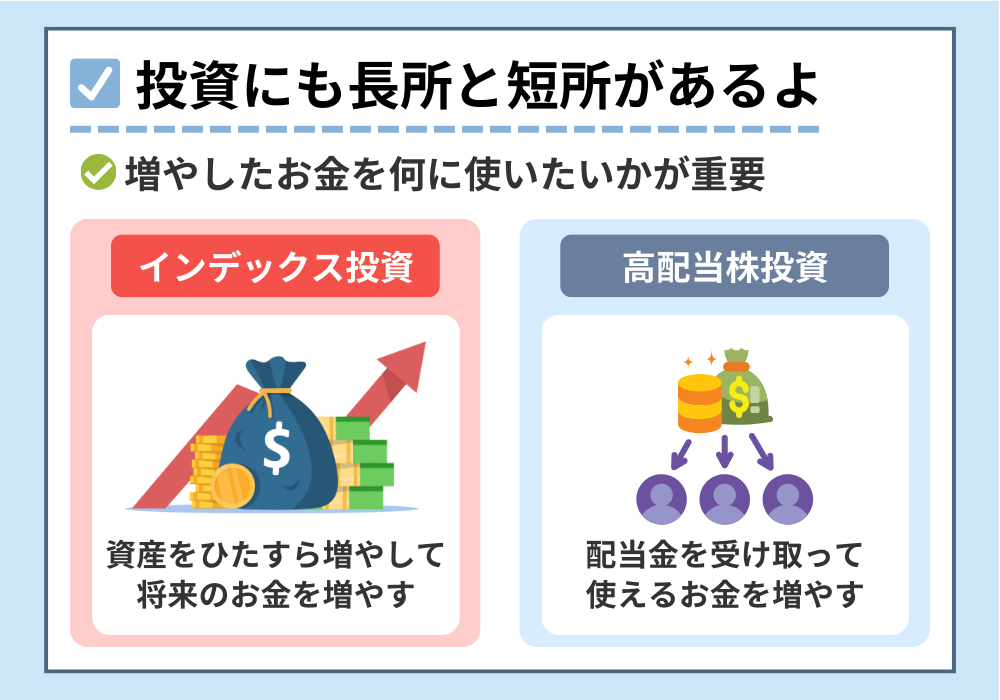

インデックス投資と高配当株投資は、目的もスタイルもまったく違う投資法です。

・インデックス投資:将来の資産形成が目的(売却して利益)

・高配当株投資:今の収入を得ることが目的(保有して配当)

どっちを選ぶかは“お金をいつ使いたいか”によるんですね

まさにそのとおり。特に「利益の出し方」に大きな違いがあります。

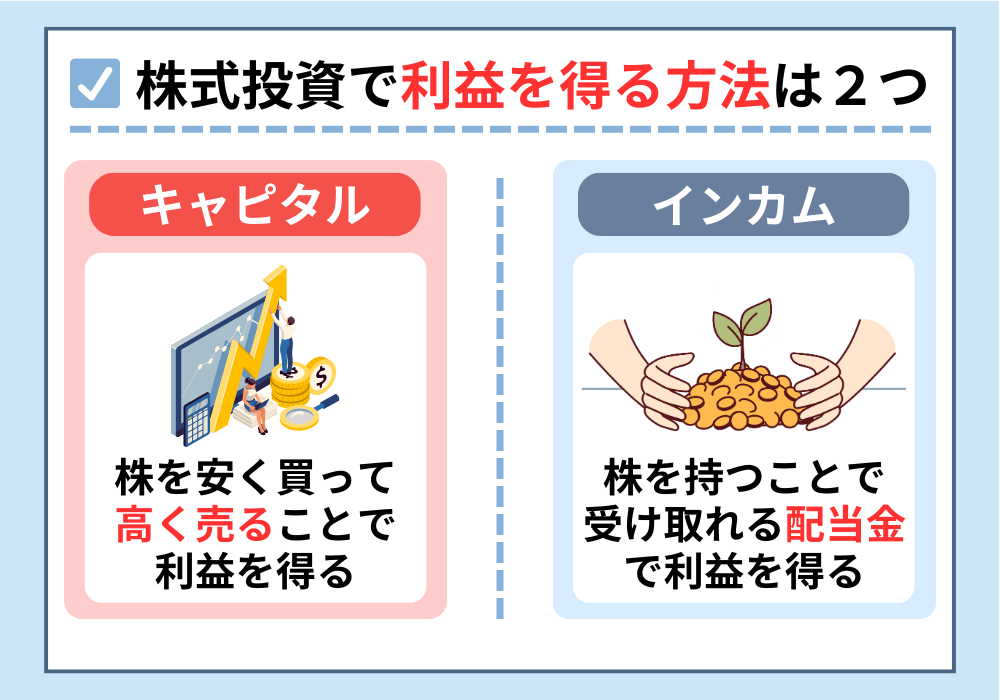

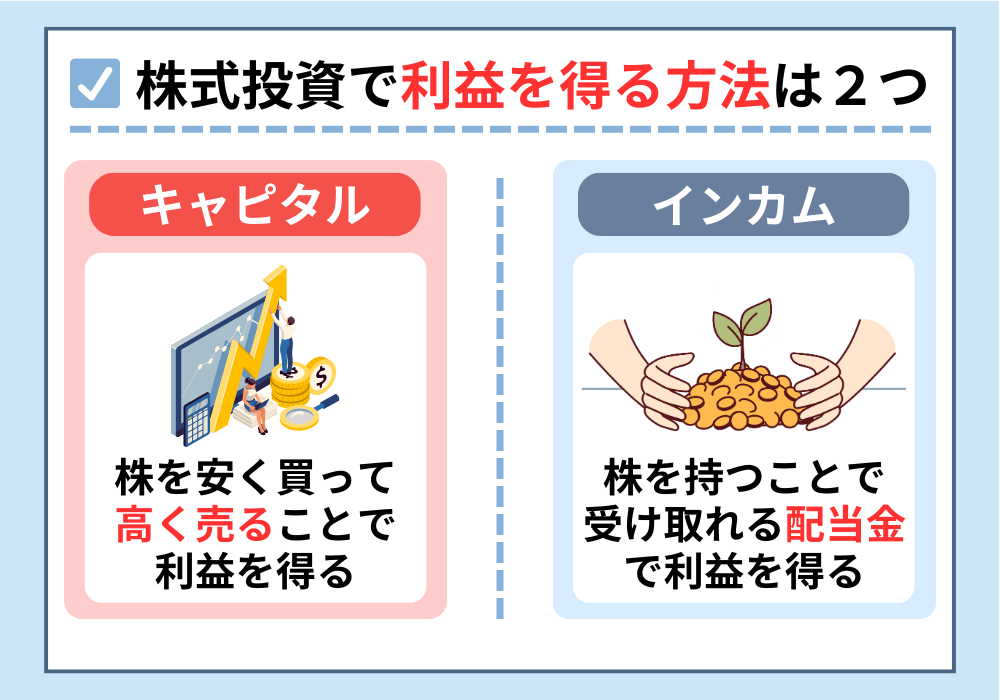

💎利益の取り方 〜キャピタルとインカムの違い〜

株式投資で得られる利益には、2種類あります。

キャピタルゲイン:株を売ることで得る利益

インカムゲイン:株を保有していることで得られる配当などの収入

キャピタルは“売って儲ける”、インカムは“持ってて儲ける”だね

たとえば、S&P500やオルカンなどのインデックスファンドで得られる利益の多くは、キャピタルゲインです。

一方で高配当株投資は、売却せずに保有し続けることで収入が得られるインカムゲインを狙います。

株価のチェックに一喜一憂する必要はなく、企業が安定して利益を出していれば、継続して配当が得られます。

短期売買みたいに気を張らなくていいのは安心ですね

インデックス投資の特徴

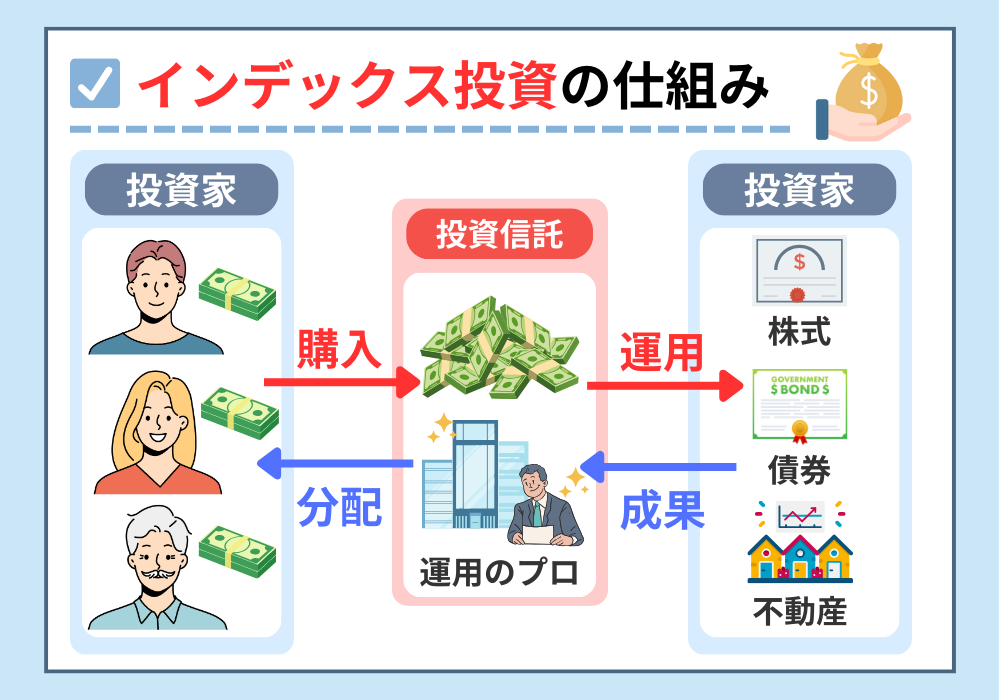

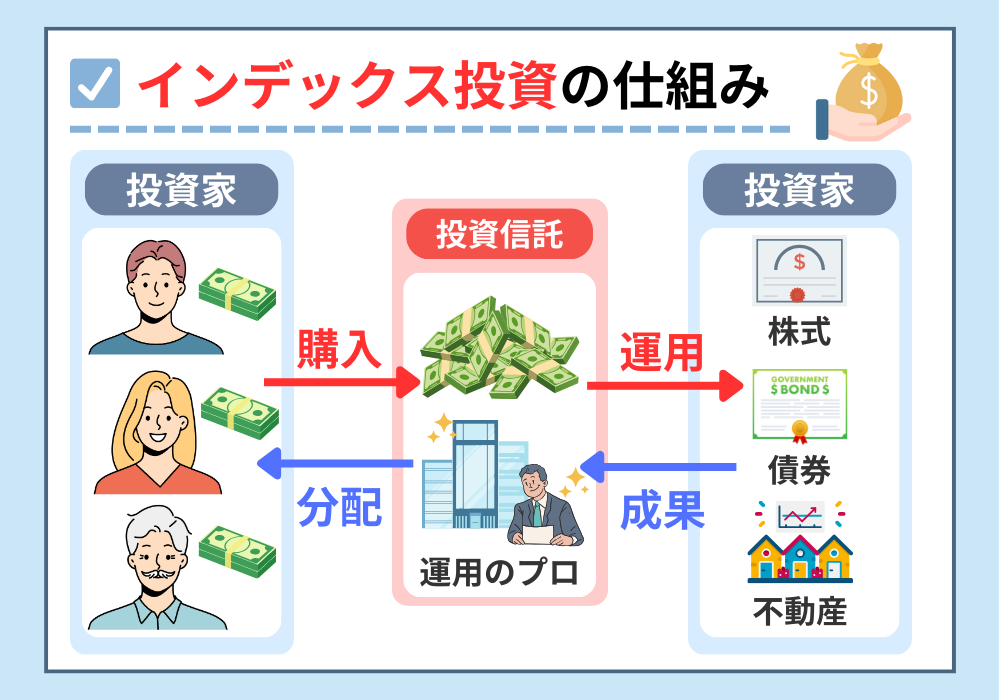

最近、多くの人に認知されてきたインデックス投資は、投資初心者にピッタリの投資法とされています。

インデックスとは、日経平均やTOPIXのような株価指数のこと。

この指数に連動するように作られた投資信託を買うことで、日本や世界の企業にまるっと投資できる仕組みです。

たとえば…

・日経平均やTOPIX → 日本全体に投資

・S&P500 → アメリカの大企業500社に投資

・オルカン(全世界株式)→ 世界中の株式に分散投資

短期の値動きに左右されることなく、時間を味方につけて資産をコツコツ増やしていくのが特徴です。

“時間をかけて資産を育てる”のがインデックスの魅力だね

15年以上の長期投資を前提とするため、暴落があってもリターンがマイナスになりにくいという統計データもあります。

高配当投資の特徴

一方、高配当株投資は、「今使えるお金」を手に入れる投資。

インデックス投資は資産が増えても売却しないと現金化できませんが、 高配当株なら株を保有しているだけでお金が入ってくるので、若い時から投資の恩恵を実感しやすいです。

生活の足しになったり、旅行に使ったりできるってことですね!

また、インデックス投資ではドルコスト平均法や複利効果を重視しますが、 高配当株では「企業の安定性」「配当維持・増配」などの指標が重要になります。

そのため、最初の銘柄分析には少し知識が必要ですが、 いったん仕組みができあがれば、自動で配当が振り込まれるような資産構築が可能です。

ちょっと手間はあるけど、その分自分年金になる投資法なんだ

計算してみた

このように投資の性質や目的が全く正反対の投資なので投資の目的によってどちらを選択するかが変わってきます。

またインデックス投資で使われるドルコスト平均法や複利の効果はあまり使わず、増配や企業の安定性を重要視する投資法になります。

そのため銘柄分析が非常に重要となり、最初は大変ですが買ってしまえば自動的に配当金を受け取れる仕組みを作ることが出来ます。

高配当株投資の大きな魅力は、今この瞬間から使えるお金が増えることです。

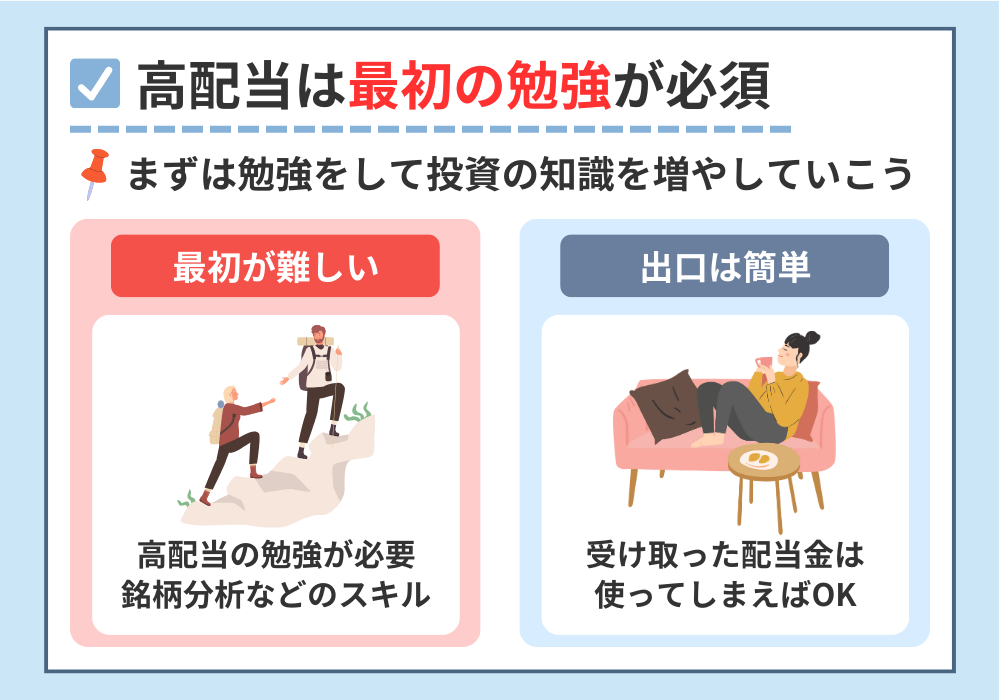

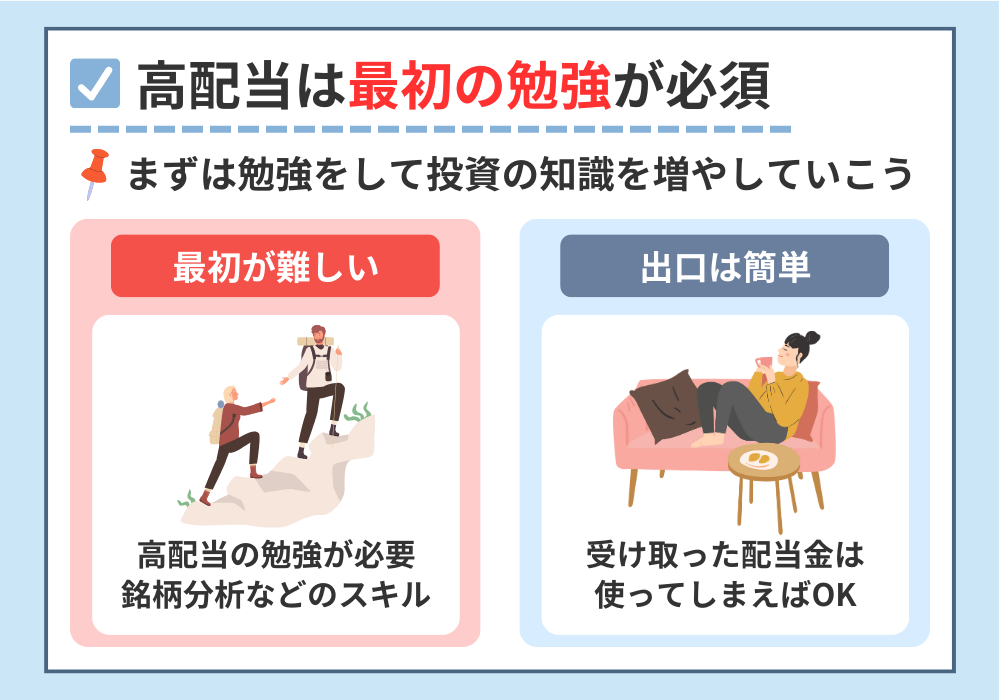

受け取った配当金は完全に自由なお金。旅行、趣味、家族サービス、自分へのご褒美などに使ってもいいですし、再投資して資産を育てるのもOKです。

すでに税引き後のお金なので、使い道に悩む必要もなし。特に若い時期ほど“今使えるお金”の価値は大きいので、人生の自由度が上がります。

高配当株のメリット

高配当株の“いいところ”って、具体的にどんなことがあるんですか?

よし、それじゃあ高配当株の魅力をひとつずつ紹介していこう

①”今”自由に使えるお金が増える

高配当株投資の大きな魅力は、今この瞬間から使えるお金が増えることです。

受け取った配当金は完全に自由なお金。旅行、趣味、家族サービス、自分へのご褒美などに使ってもいいですし、再投資して資産を育てるのもOKです。

配当金は“いつ、何に使ってもOKなお小遣い”みたいなものだね!

すでに税引き後のお金なので、使い道に悩む必要もなし。特に若い時期ほど“今使えるお金”の価値は大きいので、人生の自由度が上がります。

旅行に使えるって、ちょっと夢広がりますね〜!

②不労所得が手に入る

「給料以外に安定した収入が欲しい」と思っている人にとって、高配当株はぴったりの投資法です。

配当金は“資産所得”に分類され、労働収入とは別の柱になります。株を保有している限り、何もせずに自動で配当金が振り込まれます。

自分が働かなくてもお金が入ってくる、まさに“お金に働いてもらう”って感覚だね!

企業が稼いだ利益の一部を株主に還元してくれる仕組みなので、不動産投資のように手間や管理が少ないのも魅力です。

③配当金の目標が立てやすい

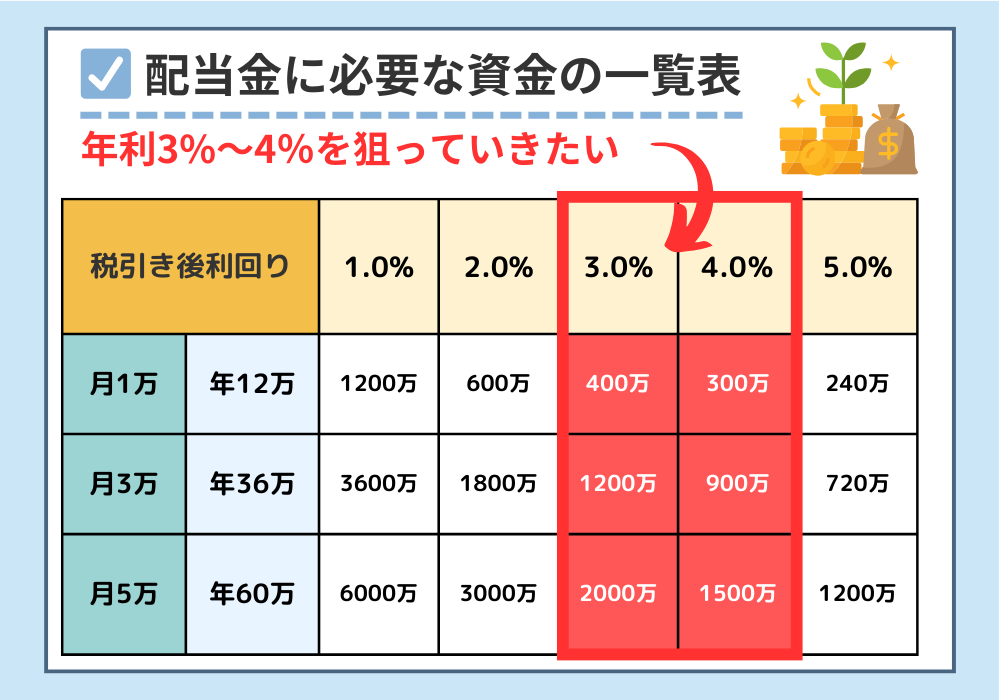

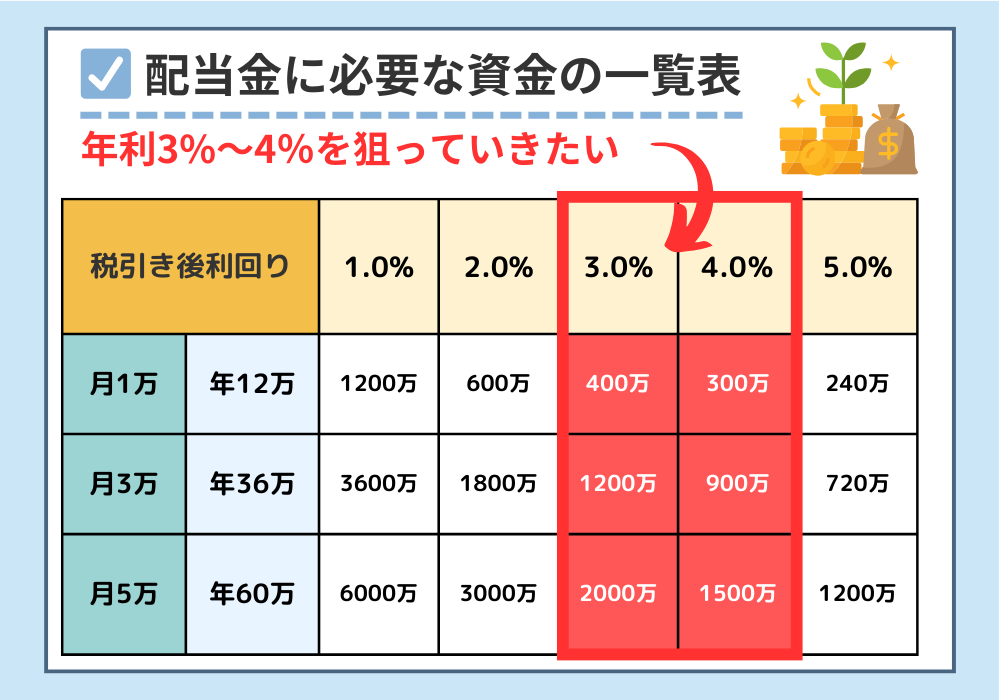

高配当株は「いくら投資すれば、どれくらい配当がもらえるか」の計算がしやすいです。

目標利回りは4%前後。たとえば年間12万円(月1万円)の配当金が欲しい場合、単純計算で300万円の投資が必要になります。

お金の目標が明確だと、逆算して準備できますね!

しかも、最初は1株・数千円からでもOK。無理なく少しずつ積み上げていけば大丈夫です。

この柔軟性がインデックス投資にはない高配当投資の魅力のひとつと言えます。

また、若い時の方がやりたいことも多くお金が必要になってくるので高配当株との相性もいいです。

④相場に張り付かなくていい

高配当株投資は長期保有が前提なので、毎日の株価をチェックする必要がありません。

売却益ではなく配当金が目的なので、株価が上がっても下がっても落ち着いていられます。

チャート見続けなくていいのは、メンタル的にもありがたい!

もちろん、減配や無配になったときは見直しが必要ですが、基本は「買って放置」でOKです。

⑤暴落時でも配当が続くことがある

暴落はどんな投資でも避けられませんが、高配当株の中にはリーマンショックでも配当を維持した企業もあります。

株価が下がっても、企業が利益を出していれば配当は継続されるケースもあります。

値下がりしても“もらえるお金がある”のは心強いですね!

優良企業を見極めて投資することで、暴落時も“積み増しのチャンス”に変わることがあります。

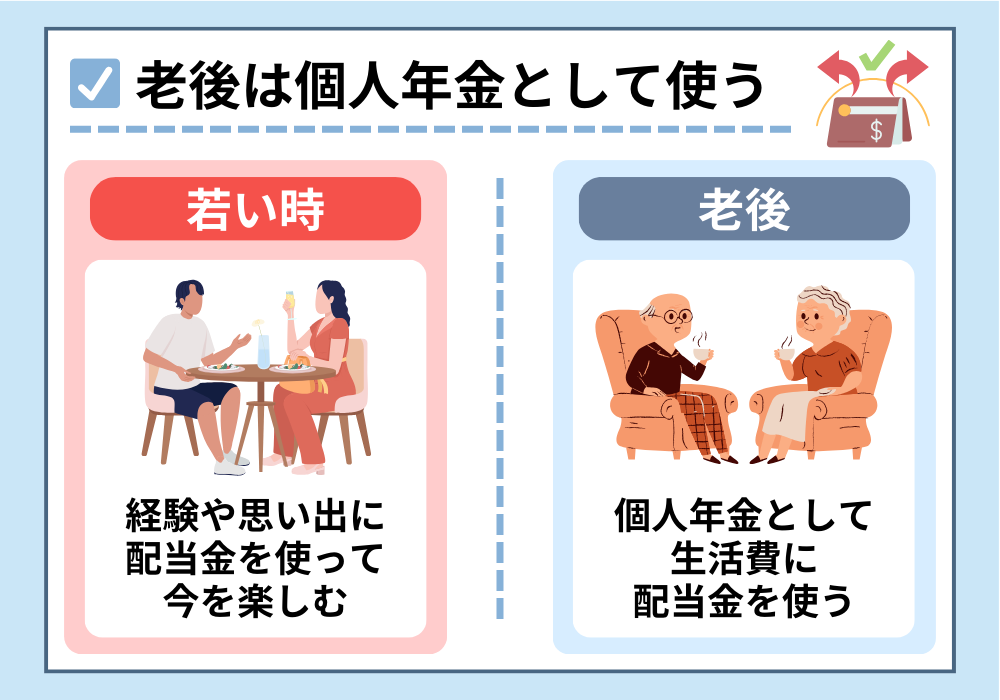

⑥個人年金になる

高配当株は長年積み上げれば、“自分年金”として使える資産になります。

若いうちは配当金を楽しみ、老後は生活費として活用することもできます。

老後に“配当年金”があると安心ですね

年齢を重ねると判断力も落ちやすいので、売却せずに得られる収入という点は大きな魅力です。

⑤投資の知識が身につく

一般的に初心者向けと言われるインデックス投資は良くも悪くもやることが少なく、つみたて設定をした後にやることはほとんどありません。

一方で高配当投資は購入をする時の銘柄分析や銘柄分析やポートフォリオの管理などやるべきことが多く、投資や企業分析の力を身につけることが出来ます。

投資を始めるための勉強量がインデックス投資よりも多いので、その分株式の仕組みや用語、経済についての理解度が高まります。

勉強は大変ですが自分で分析できるようになるとマネーリテラシーが格段に上がったり、経済に興味が持てたりします。

どうせ投資するなら世界情勢とか政治にも興味持ちたいよね♪

⑧子どもに引き継ぐことが出来る

配当金は企業の株を買って配当をもらう権利を受け取っています。

そのため現金や不動産と同じように子どもや孫に相続をしてもらうことができます。

自分で作った高配当株ポートフォリオを相続してもらえれば、自分が亡くなった後にも家族の経済的自立を支える大切な収入源となってくれます。

さらに大きな資金が必要となった時には株を売って現金化することもできますし、相続した高配当株から投資に興味をもってお金の勉強をしてくれるかもしれませんね。

子どもがいきなりたくさんの配当金!羨ましい!!!

だからこそ、子どものマネーリテラシー教育も大事ですね。

高配当投資のデメリット

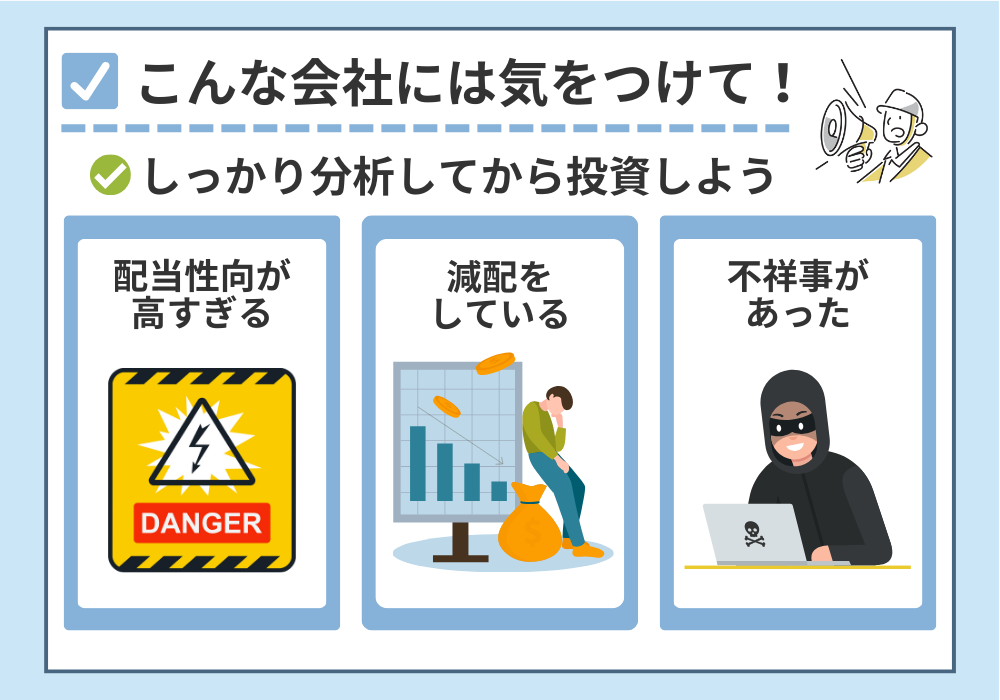

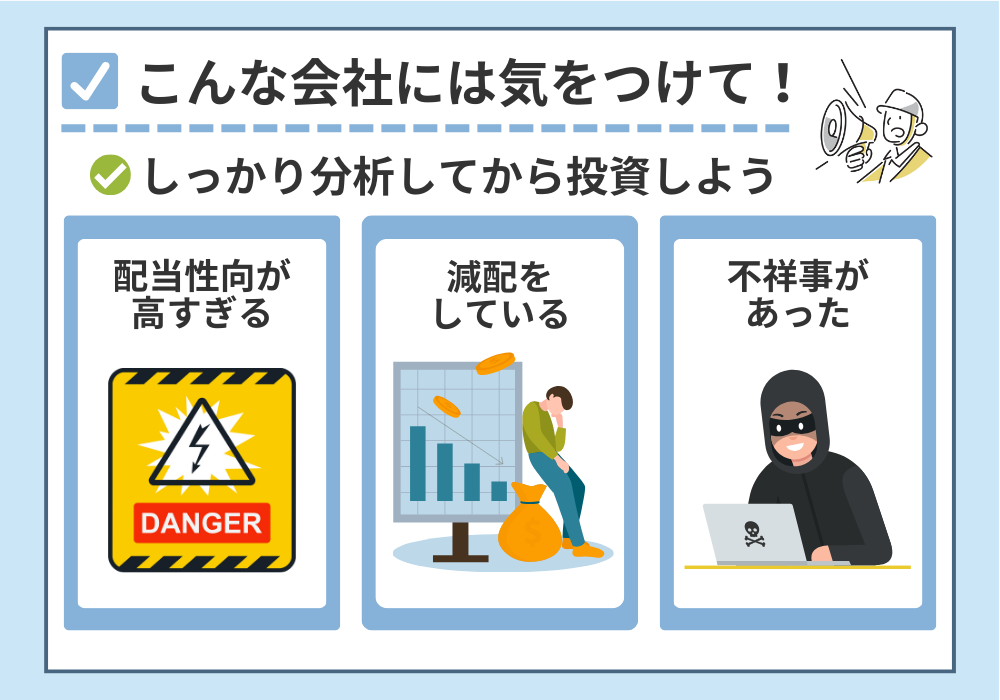

①罠銘柄がある

高高配当株の中には、一見利回りが高く見えても業績が悪く、無理に配当を出している企業もあります。

えっ、それって見かけ倒しってことですか?

そう。株価が下がったことで配当利回りが一時的に高くなっているだけ、というケースもあります。

業績が悪ければ減配・無配になるリスクもあるため、企業の中身をしっかり見極める力が必要です。

②短期では大きく儲からない

高配当株投資は“じっくり型”の投資です。数ヶ月で2倍、3倍といった爆発的な利益を求めるスタイルではありません。

じゃあ一攫千金狙いには向いてないんですね

そう。むしろ、地味でも安定した収入を着実に積み上げたい人向けの投資法です。

コツコツ投資することで成果が出せるからね。

③資産拡大には不向き

インデックス投資に比べると、高配当株は配当として現金を受け取るため、再投資による複利効果が弱まります。

今のお金”が目的なら高配当、“将来の資産形成”ならインデックスって考えるとわかりやすいね

両者の投資目的が違うので、どちらが良いかは人によります。

④投資の入り口が難しい

インデックス投資は積立設定をすれば放置でOKですが、高配当株は銘柄選び・分析・管理が必要です。

最初はちょっと難しそうに感じます…

でも大丈夫。慣れてくれば自然と身につくし、

このブログでは全部ステップで解説していくよ!

時間をかけて知識を積み重ねていけば、誰でも高配当株投資を始められます。

まとめ✅ まとめ|高配当株投資は「今と未来の自由」をつくる選択肢

高配当株って、思ってたより奥が深いんですね…!

そうだね。“今のお金”と“将来の安心”の両方にアプローチできる投資法だよ

高配当株投資は、ただ配当利回りが高い銘柄を買えばいいという単純なものではありません。

正しい知識をもとに銘柄を選び、長くコツコツ続けることで、給料以外の収入の柱を手にすることができます。

・今すぐ使えるお金が増える

・不労所得が得られる

・自分年金として活用できる

・子どもに資産を引き継げる

一方で、罠銘柄や減配リスク、資産拡大の効率面ではインデックス投資に軍配が上がる場面もあるため、目的に応じた投資スタイルの選択が大切です。

どっちが正解ってわけじゃなくて、自分の“お金の使い方”次第なんですね!

✅ 次に読むべき記事はこちら!

📘 STEP2|証券口座とNISAの準備をしよう

→ 高配当株投資を始める前に、必ず整えておきたい“口座と制度”の基礎を徹底解説!

🔙 高配当株まとめ記事に戻る

→ STEP形式で学べる「ゼロからはじめる高配当株ロードマップ」に戻る高配当株投資では、企業分析や決算の読み方など、自然と投資スキルが身につきます。